Exemplo Calculo Irpj Lucro Presumido Com Adicional – Exemplo de Cálculo de IRPJ sobre Lucro Presumido com Adicional: um guia abrangente para entender o conceito, fórmula de cálculo e implicações fiscais do lucro presumido com adicional no Brasil.

Este artigo irá fornecer uma visão geral do lucro presumido, incluindo sua definição, diferença em relação ao lucro real e a fórmula para calcular o IRPJ com adicional. Também abordaremos as alíquotas de IRPJ aplicáveis, o conceito de adicional de imposto e exemplos práticos de cálculo.

Conceito de Lucro Presumido

O lucro presumido é um método de apuração do lucro tributável das empresas que não estão obrigadas a adotar o regime de lucro real. Nele, o lucro tributável é calculado a partir da receita bruta da empresa, com a aplicação de uma alíquota presumida, que varia de acordo com o setor de atividade da empresa.

Diferença entre Lucro Real e Lucro Presumido

A principal diferença entre o lucro real e o lucro presumido está na forma de apuração do lucro tributável. No lucro real, o lucro tributável é calculado a partir da receita bruta da empresa, deduzidas as despesas e custos incorridos na sua atividade.

Já no lucro presumido, o lucro tributável é calculado a partir da receita bruta da empresa, com a aplicação de uma alíquota presumida, que varia de acordo com o setor de atividade da empresa. Esta alíquota presumida é uma estimativa do lucro médio das empresas do setor, e serve para simplificar o cálculo do imposto de renda.

Cálculo do IRPJ com Adicional

O IRPJ com adicional é uma modalidade de tributação do Imposto de Renda de Pessoa Jurídica (IRPJ) que incide sobre o lucro presumido, ou seja, um valor estimado com base em percentuais definidos pela Receita Federal do Brasil (RFB).

O cálculo do IRPJ com adicional é realizado por meio da seguinte fórmula:

IRPJ com adicional = Lucro presumido x Alíquota do IRPJ x (1 + Adicional)

Onde:

- Lucro presumido: Valor estimado do lucro da empresa, calculado com base em percentuais estabelecidos pela RFB.

- Alíquota do IRPJ: Alíquota do Imposto de Renda de Pessoa Jurídica, que varia de acordo com o regime tributário da empresa.

- Adicional: Percentual adicional que incide sobre o IRPJ, variando de acordo com o percentual de presunção adotado.

Exemplos de Cálculo

Para ilustrar o cálculo do IRPJ com adicional, vamos considerar os seguintes exemplos:

- Empresa com lucro presumido de R$ 100.000,00, percentual de presunção de 32% e regime tributário do Simples Nacional:

- Empresa com lucro presumido de R$ 500.000,00, percentual de presunção de 16% e regime tributário do Lucro Presumido:

IRPJ com adicional = R$ 100.000,00 x 15% x (1 + 0,06) = R$ 18.900,00

IRPJ com adicional = R$ 500.000,00 x 15% x (1 + 0,01) = R$ 77.500,00

Tributação do Lucro Presumido: Exemplo Calculo Irpj Lucro Presumido Com Adicional

O lucro presumido é uma forma simplificada de tributação do Imposto de Renda Pessoa Jurídica (IRPJ) para empresas de pequeno porte. Nesta modalidade, a base de cálculo do IRPJ é uma porcentagem presumida do faturamento da empresa.

Alíquotas de IRPJ, Exemplo Calculo Irpj Lucro Presumido Com Adicional

As alíquotas de IRPJ aplicáveis ao lucro presumido variam de acordo com a atividade econômica da empresa. As principais alíquotas são:

- 15% para atividades comerciais e industriais;

- 16,5% para atividades de serviços;

- 20% para atividades de construção civil.

Adicional de Imposto

O adicional de imposto é um percentual adicional que incide sobre o IRPJ devido. Ele é calculado sobre a diferença entre o lucro real e o lucro presumido da empresa.

Adicional de Imposto = (Lucro Real

Lucro Presumido) x Alíquota do Adicional

A alíquota do adicional de imposto é de 10% para empresas com lucro real até R$ 20.000,00 e de 15% para empresas com lucro real acima desse valor.

Exemplos Práticos

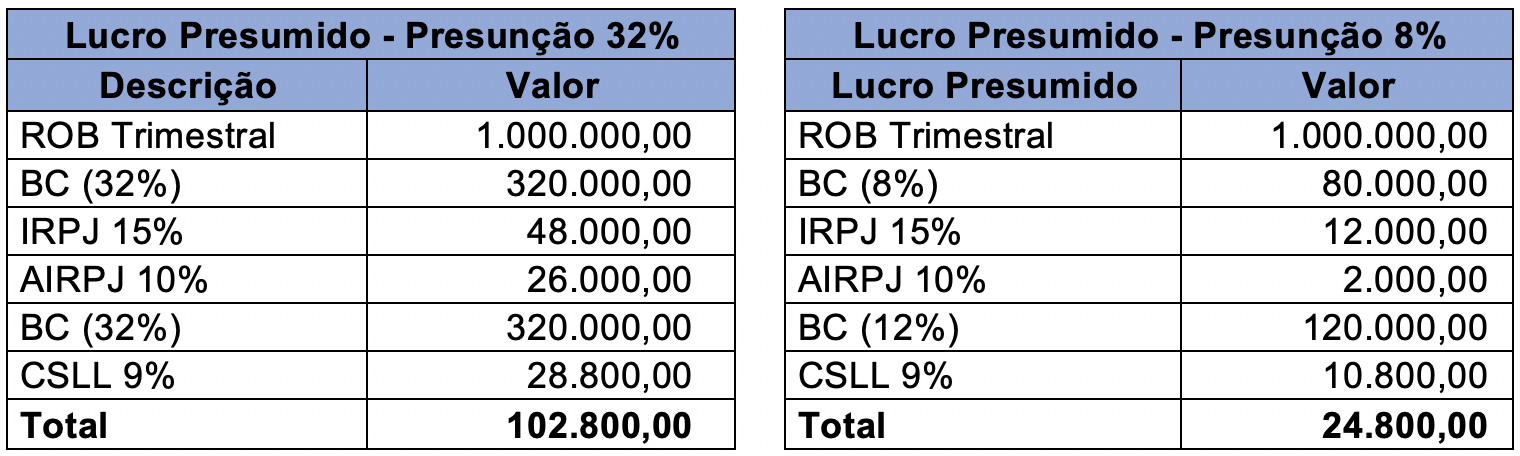

Esta seção apresenta exemplos práticos para ilustrar o cálculo do IRPJ com adicional utilizando o lucro presumido.

Tabela de Cálculo do IRPJ com Adicional

A tabela abaixo demonstra o cálculo do IRPJ com adicional para diferentes valores de receita bruta:

| Receita Bruta | Lucro Presumido | Base de Cálculo do IRPJ | IRPJ (15%) | Adicional (10%) | IRPJ com Adicional |

|---|---|---|---|---|---|

| R$ 100.000,00 | R$ 17.000,00 | R$ 17.000,00 | R$ 2.550,00 | R$ 1.700,00 | R$ 4.250,00 |

| R$ 200.000,00 | R$ 34.000,00 | R$ 34.000,00 | R$ 5.100,00 | R$ 3.400,00 | R$ 8.500,00 |

| R$ 300.000,00 | R$ 51.000,00 | R$ 51.000,00 | R$ 7.650,00 | R$ 5.100,00 | R$ 12.750,00 |

Casos Reais de Uso do Lucro Presumido

O lucro presumido é amplamente utilizado por empresas que se enquadram nos critérios estabelecidos pela legislação. Alguns exemplos de casos reais incluem:

- Uma empresa de comércio varejista com receita bruta anual de R$ 150.000,00, que utiliza o lucro presumido de 8% para calcular seu IRPJ.

- Uma empresa de serviços com receita bruta anual de R$ 250.000,00, que utiliza o lucro presumido de 32,5% para calcular seu IRPJ.

- Uma empresa de construção civil com receita bruta anual de R$ 500.000,00, que utiliza o lucro presumido de 12% para calcular seu IRPJ.

Vantagens e Desvantagens

O regime de lucro presumido oferece algumas vantagens e desvantagens que devem ser consideradas antes de sua adoção. É importante analisar cuidadosamente essas características para determinar se esse regime é o mais adequado para a empresa.

Vantagens

- Simplificação da contabilidade:O lucro presumido dispensa a necessidade de escrituração contábil completa, o que reduz custos e simplifica o processo contábil.

- Menor carga tributária:Em alguns casos, o lucro presumido pode resultar em uma menor carga tributária em comparação com o regime de lucro real.

- Redução de custos com auditoria:As empresas que optam pelo lucro presumido não são obrigadas a realizar auditoria externa, o que reduz custos adicionais.

Desvantagens

- Base de cálculo fixa:O lucro presumido é calculado com base em uma porcentagem fixa sobre a receita bruta, o que pode não refletir com precisão o lucro real da empresa.

- Dificuldade em comprovar prejuízos:As empresas que optam pelo lucro presumido têm dificuldade em comprovar prejuízos, o que pode impactar negativamente na apuração do imposto de renda.

- Limitações para deduções:O lucro presumido limita a dedutibilidade de algumas despesas, o que pode afetar o resultado tributável da empresa.

Critérios para Optar pelo Lucro Presumido

A opção pelo lucro presumido é permitida para empresas que atendam aos seguintes critérios:

- Receita bruta anual de até R$ 78 milhões;

- Não ser controlada por outra pessoa jurídica;

- Não ter participação em outras empresas;

- Não ser uma instituição financeira.

Legislação e Jurisprudência

A legislação tributária que regulamenta o lucro presumido está prevista na Lei nº 9.249/1995 e no Decreto nº 3.000/1999.

Principais Leis e Normas

- Lei nº 9.249/1995: Regulamenta o lucro presumido e outras formas de tributação do Imposto de Renda da Pessoa Jurídica (IRPJ).

- Decreto nº 3.000/1999: Estabelece as normas de aplicação da Lei nº 9.249/1995, definindo as atividades econômicas sujeitas ao lucro presumido e os percentuais de presunção.

Decisões Judiciais Relevantes

A jurisprudência tem se manifestado sobre diversas questões relacionadas ao lucro presumido. Destacam-se as seguintes decisões:

- Súmula Vinculante nº 56 do STF: Estabelece que “o conceito de receita bruta para fins de incidência do Imposto de Renda das Pessoas Jurídicas (IRPJ) compreende a totalidade das receitas auferidas pela pessoa jurídica, independentemente da sua denominação ou classificação contábil”.

- REsp nº 1.447.800/RS do STJ: Reconhece a possibilidade de dedução das despesas com pró-labore na apuração do lucro presumido, desde que comprovada a efetiva prestação de serviços pelos sócios.

Em resumo, o cálculo do IRPJ sobre lucro presumido com adicional envolve a aplicação de uma alíquota presumida sobre a receita bruta da empresa, resultando em uma base de cálculo para o imposto. A compreensão deste conceito é essencial para empresas que optam pelo regime de lucro presumido, pois afeta diretamente o valor do imposto devido.